En el país el acceso al dólar estadounidense se complicará aún más en este 2024. La Fundación Milenio señala que la iliquidez tiende a agravarse sobre todo por la brecha ingreso/gasto

Foto referencial

eju.tv, (con informe de Fundación Milenio)

La Fundación Milenio elaboró un estudio sobre la escasez de divisas en el país cuya perspectiva no es positiva, porque establece que la situación se agravará sobre todo por la brecha entre el ingreso y el gasto que ascenderá a aproximadamente mil millones de dólares en la presente gestión, además de otros factores que inciden en la agudización de este problema que preocupa a la población boliviana. En eju.tv le presentamos el informe pormenorizado:

=> Recibir por Whatsapp las noticias destacadas

El saldo negativo de divisas se instala como problema crítico

Hay fuertes indicios de que la iliquidez de divisas tiende a complicarse debido a la brecha entre ingresos y gastos, que se estima en -987 millones de dólares para 2024. El stock actual de divisas es insuficiente, y la conversión del oro en divisas tampoco alcanza. El acceso al crédito externo mediante bonos soberanos es difícil y muy oneroso por el aumento de la prima de riesgo país. A ello se añade la incertidumbre que deriva de la falta de transparencia y la demora en la información de las reservas del BCB1.

Este artículo busca determinar la brecha entre los ingresos y los egresos de divisas en 2024. Esta brecha se produce cuando los ingresos son menores que los egresos. La estimación incorpora elementos de programación financiera con el fin de lograr consistencia con otros rubros de la economía nacional2.

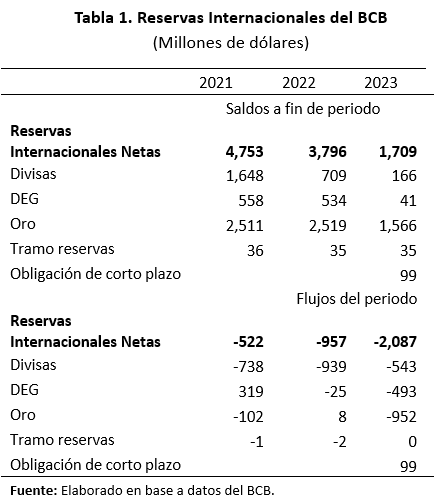

Posición de reservas internacionales en 2023

En mayo de 2023 fue promulgada la Ley 1503 de Compra de Oro Destinada al Fortalecimiento de las Reservas Internacionales. Sorprendentemente, el desempeño de las reservas en 2023 ha mostrado debilitamiento y caída en todos sus rubros: Divisas, DEG y Oro (Tabla 1). Adicionalmente, el BCB se vio obligado a contraer un pasivo de corto plazo por 99 millones de dólares, lo que evitó una mayor reducción en las divisas, de otra forma éstas habrían terminado en 67 millones de dólares.

Resumiendo: las reservas internacionales netas se desplomaron en 2.087 millones de dólares en 2023: más del doble de la pérdida registrada en 2022, y cuatro veces la pérdida alcanzada en 2021. El saldo de reservas netas a diciembre 2023 no cubre ni un mes de importaciones si se descuenta la exigencia de mantener como mínimo 22 toneladas de oro (Ley 1503, Artículo 9).

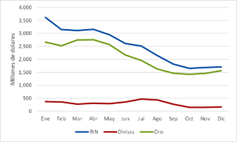

La compra de oro era posible con la ley anterior. La nueva Ley 1503 permite que el oro pueda ser convertido a divisas, superando así la restricción que había en la Ley del BCB3. En el actual esquema, la condición general para fortalecer el stock de divisas es que los ingresos por la conversión del oro en divisas más el flujo de divisas sean mayores que los egresos4. La venta de 17 toneladas de oro −entre mayo y agosto− equivalente a 1,059 millones de dólares, posibilitó aumentar las divisas en apenas 127 millones dólares, durante el mismo periodo (Gráfico 1). En otras palabras: por cada dólar ganado en divisas se sacrificaron 8.34 dólares de las reservas en oro.

A partir de septiembre, la situación empeoró porque las divisas tuvieron una tendencia decreciente (Gráfico 1) a pesar de que las ventas de oro habrían llegado a 5 toneladas5. La razón de ello es que los ingresos por divisas fueron insuficientes para cubrir los egresos; las compras de oro sumaron 4 toneladas en este período.

Gráfico 1. Comportamiento Reservas Internacionales en 2023

Independientemente del mecanismo ya descrito, hay condiciones subyacentes que cumplir, especialmente la consolidación fiscal, a fin de acumular reservas internacionales en el mediano plazo; un objetivo pendiente e imposible de lograr con la actual política fiscal expansiva.

Proyección de ingresos y egresos de divisas

Aunque la compra y venta de oro puede estar guiada por una política monetaria independiente, en las condiciones actuales las transacciones en oro dependen de la disponibilidad de divisas para hacer frente a los egresos. Esto implica que es absolutamente crucial hacer una previsión de la balanza cambiaria porque el resultado neto de ingresos menos egresos (igual a la variación de las reservas internacionales en divisas) está mostrando la urgencia de comprar o vender oro y/o recurrir al crédito externo.

La proyección de la balanza cambiaria se realizó en dos etapas:

1. Como la balanza cambiaria está disponible sólo hasta junio de 2023, se proyectó el segundo semestre de 2023 sujeto a la restricción de que la diferencia de ingresos menos egresos debe ser igual a las variaciones mensuales y anual de divisas. La siguiente ecuación resume lo señalado 𝐼𝑡−𝐸𝑡 =𝐷𝑡−𝐷𝑡−1. Donde 𝐼𝑡 son los ingresos, 𝐸𝑡 son los egresos 𝐷𝑡 es el stock de divisas y el suscripto 𝑡 indica el tiempo.

La balanza cambiaria es base caja, mientras que la balanza de pagos es base devengado. Por tanto, la balanza cambiaria sólo refleja los movimientos de efectivo en dólares, mientras que la diferencia entre las transacciones en efectivo y devengado son cuentas por cobrar (ejemplo: 212 millones de dólares que Argentina debe por la compra de gas) y cuentas por pagar (ejemplo: la deuda por importación de combustibles) que no se reflejan en la balanza cambiaria. Por consistencia, la diferencia entre ingresos y egresos es igual a la variación de divisas en 2023; esta igualdad, empero, no significa que no hubo una brecha. Las deudas por cobrar y por pagar deberían estar registradas en las cuentas fiscales “bajo la línea”, como parte del financiamiento.

2. Se realizó una proyección pasiva de 2024. Pasiva en el sentido de que el objetivo principal es determinar cuál sería la brecha de divisas sin la exigencia de que la brecha sea igual a la pérdida de divisas (𝐼𝑡−𝐸𝑡≠𝐷𝑡−𝐷𝑡−1). Si el stock de divisas a 2023 es menor que la brecha, habría un problema de deudas por pagar que el gobierno puede enfrentar accediendo al crédito externo -siempre y cuando las condiciones financieras internacionales le permiten- o bien patear el problema para adelante.

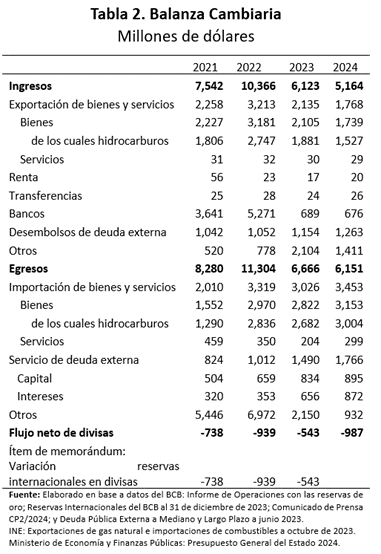

Los resultados de las proyecciones se muestran en la Tabla 2. Para 2024, se estiman ingresos por 5.164 millones de dólares y egresos por 6.151 millones de dólares; el saldo es una brecha de 987 millones de dólares. Esta brecha estaría generada principalmente por el sector público (74%). Los ingresos principales por exportación de gas, desembolsos de deuda externa y venta de oro (763 millones de dólares incluidos en el rubro de Otros ingresos) no logran cubrir los egresos por importación de hidrocarburos y por servicio de la deuda externa.

La brecha por operaciones del sector privado (26%) se debe a que las captaciones de los bancos son menores que los egresos por la provisión de divisas del BCB al sistema financiero y al público en general (incluidos en el ítem de Otros egresos).

En cuanto a los ingresos, a continuación, se explican los rubros más importantes:

Exportaciones de hidrocarburos. La exportación de gas sigue una tendencia decreciente por la caída en la producción. Además, Argentina reducirá las compras de gas en 2024. De acuerdo con la Adenda Octava, este país comprará 5 MMm3d (millones de metros cúbicos día) hasta el 31 de julio de 2024, y luego de forma interrumpible hasta tres MMm3d. En la proyección se considera. en promedio, que Brasil demandará 14 MMm3d y Argentina 4 MMm3d. Es probable que la menor demanda de Argentina sea compensada en parte por las compras de Brasil. Adicionalmente, se consideran 58 millones de dólares por la exportación de otros hidrocarburos.

Gráfico 2 Exportación de Gas Natural

(*) Volúmenes estimados

Captaciones de bancos. Los ingresos por este rubro han disminuido en 2023 debido principalmente a que los depósitos en dólares realizados a partir de marzo 2023, si son retirados, son entregados en bolivianos. Esta práctica -no regulada explícitamente- ha desalentado los depósitos en dólares, como una reacción natural del público a dicha restricción y a la incertidumbre por la falta datos de las reservas del BCB.

Desembolsos de deuda externa. Incluye los desembolsos de los créditos multilaterales y bilaterales de los recursos que se encuentran en el “pipeline6”. La proyección se podría optimizar en base a los proyectos considerados en el Presupuesto General del Estado con el fin de lograr consistencia con las cuentas fiscales “bajo la línea”. No obstante, la ejecución de los proyectos acusa demoras. De hecho, la ejecución de la inversión pública dese 2021, estuvo en promedio por debajo del 70% de lo presupuestado.

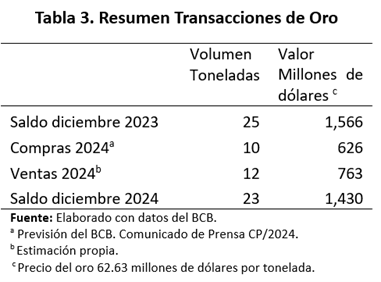

Otros ingresos. Incluye, entre otros, rubros la venta de oro que, para 2014, ascendía a 12 toneladas equivalentes a 763 millones de dólares. La Tabla 3 consigna el resumen de las transacciones de oro. El volumen de ventas de oro está sujeto a la siguiente restricción 𝑉𝑡=𝑆𝑡−1+𝐶𝑡−𝐶𝑡12−22⁄ ; donde: 𝑉𝑡 son las ventas, 𝑆𝑡−1: el stock del periodo anterior, 𝐶𝑡 : las compras y 𝐶𝑡12⁄ : implica que las compras de un mes se venden el próximo mes, ya que hay un rezago por el tiempo que toma la certificación y refinación del oro. Además, la ley establece que se debe mantener un mínimo de 22 toneladas de oro. El suscripto 𝑡 indica el tiempo.

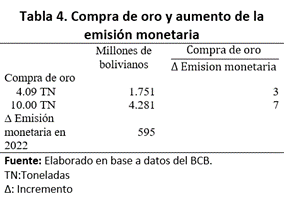

La compra de oro en el mercado interno supone un aumento de la oferta de dinero. Con una demanda por dinero estable, hay un exceso de oferta que se destina al gasto en bienes domésticos e importados. El aumento en la demanda por bienes importados conduce a la caída de las divisas, de manera que entramos en un círculo vicioso debido al exceso de gasto en la economía. La compra de oro de 4.09 toneladas expresada en bolivianos es tres veces el aumento de la emisión monetaria en 2022, mientras que la compra de oro de 10 toneladas prevista por el BCB para 2024 es siete veces el crecimiento de la emisión monetaria en 2022 (Tabla 4). El efecto de la compra de oro sobre el mercado monetario y la absorción no es pues trivial. Lo lógico sería que la compra de oro formara parte integral del programa financiero del gobierno y no guiarse solamente por el problema de iliquidez de divisas.

En cuanto a los egresos se explican, brevemente, los ítems más importantes:

Importación de hidrocarburos. La importación de combustibles (gasolina y diésel), aunque muestra una gran variabilidad mensual, tiene una tendencia creciente (Gráfico 3). Esta tendencia es resultado de la disminución de los líquidos asociados a la producción declinante de gas natural, al aumento del consumo interno y al contrabando debido a que los precios de los combustibles en Bolivia son menores a los que rigen en los países vecinos; esto último, efecto del subsidio.

Gráfico 3. Importación de Combustibles

Servicio de la deuda externa. Se utilizó la información contenida en el Presupuesto General del Estado de 2024. Puesto que las operaciones fiscales son base devengado, implícitamente se está asumiendo que no habrá mora en el pago del servicio de la deuda externa.

Otros egresos. Este rubro incluye principalmente la provisión de dólares a los bancos y la venta de divisas al público en general. El BCB ha dicho que la venta de dólares por 1.731 millones de dólares habría sido, entre otras razones, una de las causas para la iliquidez de divisas en 2023. Sin embargo, si se observa la provisión de divisas a través de la banca y del Bolsín en 2021 y 2022, el BCB habría vendido divisas por 4.097 y 5.796 millones de dólares respectivamente7. Por tanto, el problema de escasez de dólares está principalmente en los menores ingresos, tal como se señaló arriba. El BCB entrega menos pero también recibe menos por las restricciones que existen y la incertidumbre por la carencia de información.

Reflexiones finales

Todo indica que la iliquidez de divisas se complicará en 2024 por la brecha entre ingresos y gastos (-987 millones de dólares). El stock actual de divisas es insuficiente, y la conversión del oro en divisas tampoco alcanza. El acceso al crédito externo mediante bonos soberanos es difícil y muy oneroso por el aumento de la prima de riesgo país.

La ley presupuestaria de 2024 autoriza el endeudamiento mediante la emisión de títulos en mercados de valores externos por 2.000 millones de dólares para “apoyo presupuestario y/o manejo de pasivos” 8. Es posible, incluso, que la iliquidez pudiera agravarse si hay pasivos cuyos pagos no se pueden postergar por más tiempo. Se debe recordar que en gestiones anteriores se incluyó presupuestariamente endeudamiento externo con bonos soberanos que, empero, el gobierno no pudo concretar; lo máximo que logró fue canjear 850 millones de dólares de una oferta inicial de canje de 2.000 millones de dólares en febrero de 2022.

La llamada “Ley del Oro” tiene un lado positivo y un lado negativo. Si, por una parte, permitió que el oro del BCB sea considerado un activo de reserva en el sentido que es de disponibilidad inmediata y está bajo el control de la autoridad monetaria; por otra parte, la aprobación de la ley ha prolongado la agonía de la economía boliviana (de lo contrario quizá habría ingresado en default e inestabilidad), a la vez que ha evitado acciones urgentes de política económica, como la corrección y consolidación fiscal.

La compra de oro incrementa la demanda agregada en el corto plazo debido a que el aumento de la oferta de dinero aumenta la absorción. Sin embargo, con un tipo de cambio fijo, y con una casi nula integración con los mercados internacionales de capital, el efecto sobre la demanda agregada -en el mediano plazo- se revierte por el aumento de las importaciones, generándose déficits comerciales que conducen a la pérdida de divisas, lo cual termina eliminando el efecto inicial del aumento en la oferta de dinero.

Adicionalmente, y a pesar de una política fiscal expansiva, la economía nacional tiene un crecimiento anémico debido tanto al desplazamiento del gasto privado por el aumento del gasto público como a los déficits comerciales que contraen la oferta de dinero9.