Fuente: vision360.bo

Las utilidades del sistema bancario en ocho meses, hasta agosto, alcanzaron a 182 millones de dólares, un 22,4% más que en relación con el mismo período de 2023, en un contexto en el que los sectores productivos y económicos enfrentan una crisis derivada de falta de divisas, combustible y bloqueos de carreteras.

“Las utilidades del sector a agosto de 2024 se situaron en 182 millones de dólares, registrando un crecimiento de 22,4% en relación con el mismo periodo de 2023”, informó la Asociación de Bancos Privados de Bolivia (Asoban), en su boletín cifras bancarias, al mes de agosto.

La Autoridad de Supervisión del Sistema Financiero (ASFI) también reporta que los bancos múltiples obtuvieron utilidades de 1.297 millones de bolivianos, un 27,4% más que en agosto de 2023 cuando registraron ganancias de 1.018 millones de bolivianos (el dato incluye al Banco de la Nación Argentina).

=> Recibir por Whatsapp las noticias destacadas

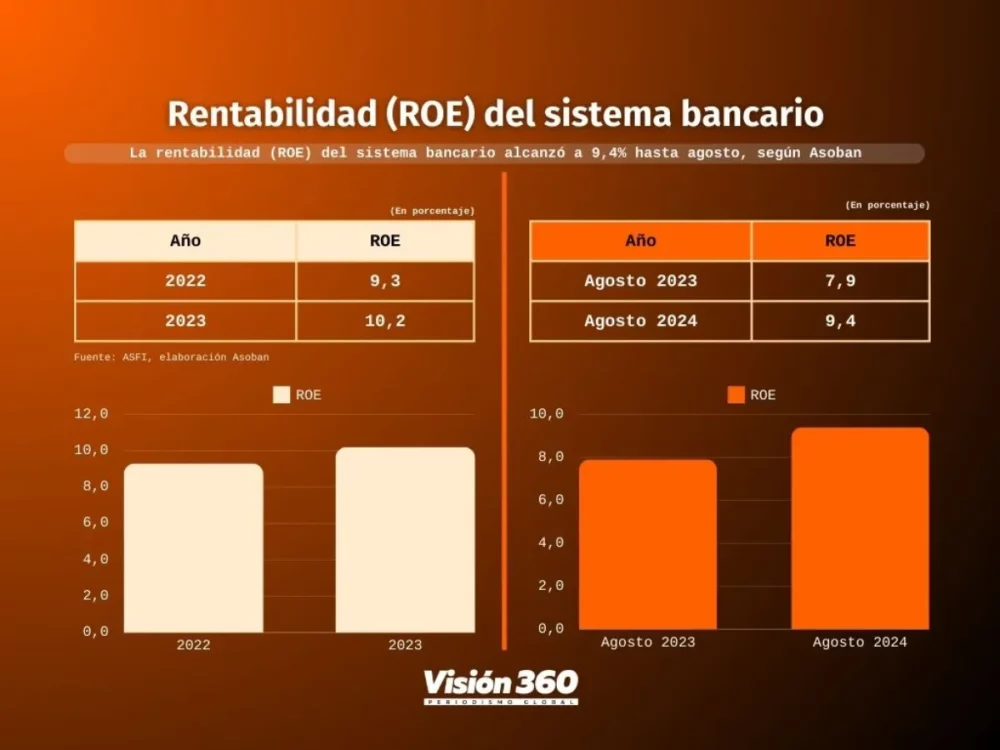

Por otra parte, Asoban señaló que la rentabilidad del sector bancario, medida a través del indicador de Retorno sobre Patrimonio (ROE, por su sigla en inglés), alcanzó a 9,4% a agosto de 2024.

El ROE mide la capacidad que tienen los bancos de generar una remuneración a favor de sus accionistas en función del capital que invirtieron. Si el ROE es de 9,4%, implica que de cada 100 dólares invertidos, el retorno o rentabilidad fue de 9,4 dólares.

¿En qué ganaron los bancos este año?

El analista financiero, Jaime Dunn, explicó que los bancos han optimizado sus gastos y han tratado de ser más eficientes en el manejo de la divisa extranjera, por ejemplo, como las tarjetas de crédito les generan pérdidas, han limitado el uso con lo cual minimizan ese impacto.

También han generado más ingresos por el cobro de comisiones por las transacciones con dólares. “Pero mucha parte de la ganancia es contable, ya que por obligación de la ASFI, los bancos han tenido que reprogramar cartera y diferir créditos y hay una mora reprimida. Si hay un crédito en mora, se debe castigar y eso afecta al patrimonio y baja la utilidad, pero ASFI instruyó la reprogramación y no se pierde”, subrayó.

También hay ganancias contables en la valoración de títulos, valor en los que se ha invertido en el exterior y hay entidades que colocaron su dinero en los bonos soberanos que emitió el Gobierno y que han subido su valor.

Dunn indicó que, en general, los bancos obtienen sus utilidades por su tarea de intermediación financiera, por ejemplo se prestan a 2% de interés y canalizan ese dinero como crédito con tasas de interés de 6%, 7% y 8%. Es decir, pagan menor interés por los depósitos a los ahorristas y luego de cumplir con las metas de colocación de cartera productiva y vivienda social, canalizan préstamos que no están con topes regulados (cartera de consumo, comercial).

“Pero es importante señalar que a pesar de las ganancias de este año, en general, las utilidades han bajado en comparación con otros años, no es que se están volviendo millonarios. Es importante que generan ganancias para fortalecer patrimonio. Además, existe la obligación de que reinviertan utilidades”, puntualizó.

Dunn sostuvo que la ganancia del banco está en el interés que pagan los prestatarios cada mes, no en el capital.

Reinversión de utilidades

Asoban, en su informe, indicó que al octavo mes del año, la solvencia del sector se mantuvo por encima de los mínimos regulatorios, mientras que el patrimonio bancario se fortaleció gracias a la reinversión de utilidades y la gestión prudente.

Hasta agosto de 2024, el patrimonio de los bancos alcanzó a 2.964 millones de dólares, con un crecimiento interanual de 8,4%.

“En un contexto de menor crecimiento de la cartera de créditos, con relación al crecimiento patrimonial, la fortaleza del sector bancario, proveniente de la continua reinversión de utilidades generadas, se mantiene como uno de los pilares de la estabilidad económica del país”, destacó Asoban.

La solvencia de los bancos se mide a través del Coeficiente de Adecuación Patrimonial (CAP) y este indicador se situó en 12,8% en el caso de los Bancos Múltiples y 12,2% en el de los Pyme. De acuerdo con la normativa, el CAP debe situarse por encima de 10%.

A agosto de 2024, la cartera de créditos del sistema bancario registró un dinamismo de 4,4% en relación con similar periodo de 2023; es decir, aumentó en 1.223 millones de dólares.

El saldo de cartera de créditos alcanzó a 28.725 millones de dólares, de los que el 99,8% correspondió a moneda nacional, dando cuenta de que los avances en bolivianización de la cartera de créditos se mantienen.

Reprogramación

La semana pasada la ASFI instruyó a las entidades financieras la reprogramación de deudas de aquellos prestatarios que desempeñan actividades en los nueve sectores más afectados por los bloqueos de caminos para evitar un aumento de la mora.

Las pérdidas económicas en estos nueve sectores productivos del país ascienden a 2.109 millones de dólares y debido a esta afectación, los prestatarios de estas actividades verían afectada su capacidad de pago, lo que, a su vez, podría incidir en un aumento de la mora del sistema financiero.

La ASFI señala que las entidades de intermediación financiera y las empresas de arrendamiento financiero, deben atender y analizar las solicitudes de refinanciamiento y/o reprogramación de aquellos prestatarios afectados en sus ingresos por esa medida de presión.

La evaluación de cada uno de quienes contrajeron créditos en el sistema financiero es individual y considerando su situación actual y la perspectiva futura de sus actividades.

De acuerdo con ASFI se podrá incluir períodos de gracia y/o prórroga, así como otros mecanismos favorables necesarios que faciliten las condiciones, mejoren el acceso a soluciones ajustadas a las características del crédito y a la situación particular de cada prestatario.