Bolivia redujo sus reservas de oro para cumplir con sus obligaciones internacionales y para la compra de combustibles.

Fuente: El Diario

Tras la caída de los ingresos de la venta de gas natural a mercados de Argentina y Brasil, y perder el primero, los recursos cayeron de 6.000 millones de dólares a menos de 2.000 millones. En 2023 el Gobierno ya tomó 22 toneladas de oro para cumplir con la deuda y la compra de combustibles; sin embargo, ahora hipotecará 18 toneladas más para contraer deuda internacional ante el escenario que se le presenta de iliquidez e insolvencia.

El analista económico Gonzalo Chávez, en sus redes sociales, fue crítico al hacerse público de que el Gobierno ya tiene listo la normativa para hipotecar 18 toneladas de oro de las Reservas Internacionales del Banco Central de Bolivia (BCB) y dijo que eso demuestra la insolvencia de dólares por la que pasa la actual administración.

=> Recibir por Whatsapp las noticias destacadas

El año pasado, varios economistas indicaron que el Gobierno registraba insolvencia e iliquidez, pero autoridades del sector económico salieron al paso y mencionaron que no era cierto, ya que tienen varios proyectos en marcha que generarán recursos.

No obstante, el 2023 con la Ley del Oro, que apostaba a fortalecer las Reservas Internacionales Netas (RIN), hizo todo lo contrario, pues vendió mitad de las 43 toneladas que había en las RIN, ahora mantiene el mismo problema de iliquidez y va camino a agudizar su insolvencia al vender los pocos activos que tiene, como el oro.

El presidente del Colegio Departamental de Economistas de Tarija, Fernando Romero, indicó que el Gobierno pasa por un tema de insolvencia de dólares, pues en bolivianos tiene facultad para imprimir, como lo viene haciendo desde el año pasado, provocando inflación.

El sistema público y privado, en términos financieros, pasa por una crisis de iliquidez de dólares, detalló.

Romero explicó que el Gobierno tiene activos, pero se está deshaciendo y se está volviendo insolvente, precisamente al garantizar los préstamos a futuro con lo poco que quedó, previo a la Ley del Oro.

Casi el problema viene de la mano de la insolvencia e iliquidez, provocados por la falta de recursos y riesgos de incumplimiento de pagos.

La insolvencia implica iliquidez: cuando los pasivos superan los activos, la generación de efectivo se vuelve difícil, en el caso de Bolivia por el tema del dólar.

Mientras otras teorías señalan que la insolvencia de un gobierno o país se produce cuando no tiene los recursos para pagar sus obligaciones financieras. La iliquidez se refiere a la falta de efectivo o de bienes que se puedan convertir fácilmente en efectivo.

Cuando tienes insolvencia estás obligado a vender activos, en todo caso la iliquidez trata de ser resuelta con vender algún patrimonio como fue con la Ley del Oro, sostiene Romero, a tiempo de indicar que ya también hicieron operaciones con la Gestora para cubrir su iliquidez, al comprar bonos en dólares del BCB.

Lo ideal sería que cuando se quiere aumentar el flujo de divisas o la balanza de pagos, se apunte a la inversión extranjera, las remesas, deuda y exportaciones, aunque, al parecer, el único camino que tiene el Gobierno es el endeudamiento interno y externo.

Normativa

Después de quemar 15.000 millones de dólares en nombre del “modelo”, el Gobierno ahora promete, una vez más, resolver la escasez de dólares y del combustible ¡empeñando las últimas joyas de la abuela! Genios: arruinaron el pasado, hipotecan el futuro y se farrean en el presente, señala Chávez en su cuenta de X.

Ya Romero alertó cuando indicó que “al parecer, bajo lo estipulado en el Presupuesto General del Estado (PGE) 2025, el BCB realizó operaciones para la búsqueda de financiamiento externo con garantía de nuestras Reservas de Oro, posiblemente para gasto corriente, especial, la compra de carburantes”.

El jueves pasado el Banco Central aprobó el reglamento de administración de las Reservas Internacionales, que señala que el ente emisor puede “invertirlas y depositarlas en custodia, así como disponer y pignorar las mismas, de la manera que considere más apropiada”.

“El BCB administrará y manejará sus Reservas Internacionales, pudiendo invertirlas y depositarlas en custodia, así como disponer y pignorar las mismas, de la manera que considere más apropiada para el cumplimiento de su objeto y de sus funciones, y para su adecuado resguardo y seguridad. Podrá, asimismo, comprar instrumentos de cobertura cambiaria con el objeto de reducir riesgos. En caso de las reservas de oro estas se regirán también por la Ley específica”, subraya el reglamento aprobado en el marco del artículo 16 de la Ley 1670, según un reporte institucional.

El Banco Central informó que, a partir del 25 de marzo del año en curso, entró en vigencia la Resolución de Directorio Nº 028/2025 del 6 de marzo, que establece modificaciones e incorporaciones al Reglamento para la Administración de Reservas Internacionales.

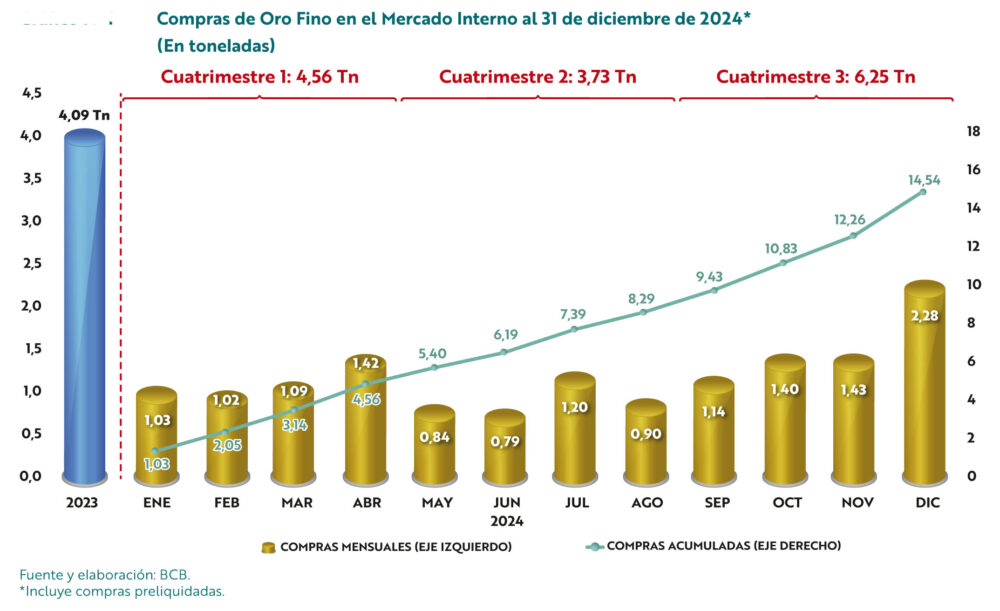

En ese marco, el BCB está facultado plenamente a realizar las operaciones señaladas. Adicionalmente, el ente emisor, en cumplimiento de la Ley 1503 de Compra de Oro destinado al Fortalecimiento de las Reservas Internacionales del 05 de mayo de 2023, informará cuatrimestralmente a la Asamblea Legislativa Plurinacional (ALP) de las operaciones realizadas con reservas de oro.

Además, la pérdida de reservas no sólo afectará a la credibilidad del país, sino también al poder adquisitivo. “Las reservas de oro es como la columna vertebral de una economía, y la venta de reservas pone en riesgo el poder adquisitivo”, reflexionó Romero al indicar que se aprueba pignorar el 80% de las reservas.

“No es buena señal ante los organismos internacionales y en el corto plazo se reflejará en la calificación de riesgo país”, afirmó.

Análisis

“Marcelo Montenegro, uno de los mayores responsables del descalabro que vivimos (por acción y omisión) (…) dijo, muy suelto de cuerpo, que ahora ya tenían la reglamentación para usar lo último de oro monetario que queda en el BCB (18 toneladas) para la compra de combustible y el pago de deuda externa”, criticó el economista y exdirector de la entidad emisora, Gabriel Espinoza en la red social X.

“Al respecto, hay que aclararle a este funcionario algunas cosas: por mucho que el esquema legal que han ido montando parece darle margen al BCB para que haga operaciones financieras con el oro de las RIN, el patrimonio del BCB no está ahí para financiar el malgasto en el que incurre este funcionario. La principal función del BCB es preservar el poder adquisitivo de la moneda boliviana y las RIN sirven para apuntalar esta función. Cualquier otra acción que vaya en contra de la estabilidad monetaria va a ser, con seguridad, motivo de muchos costos y responsabilidades en el futuro”, observó.

También sostiene que si bien es cierto que el BCB es el agente financiero del Gobierno, esta función no implica hacerse cargo de las obligaciones y pasivos que ha contraído el TGN, como por ejemplo, el pago de la deuda o la compra de combustibles para mantener un esquema de subsidios insostenible. El BCB puede venderle divisas al gobierno para que este pague sus deudas, pero eso solo si no se compromete el patrimonio del BCB y la posibilidad de cumplir su principal función. La subvención y el endeudamiento (torpe, sin planificación de plazos y vencimientos) fueron asumidos por Luis Arce, de manera incompetente e irresponsable, y el BCB no tiene ninguna obligación de cubrir esa incompetencia.

Finalmente, aseguró que “más allá de los anteriores argumentos, que se liquiden, ya sea a través de ventas en el presente o a través de operaciones de reporto (obligaciones futuras), lo que ha dicho Marcelo Montenegro (…) a este gobierno ya no solo que no le importa el futuro, sino que va a dinamitar la próxima gestión de gobierno, con tal de continuar su desastroza gestión tal como la vienen gestionando. El repudio social a una persona que le hace tanto daño, a propósito, al país debería ser mayúsculo”.

Fuente: El Diario