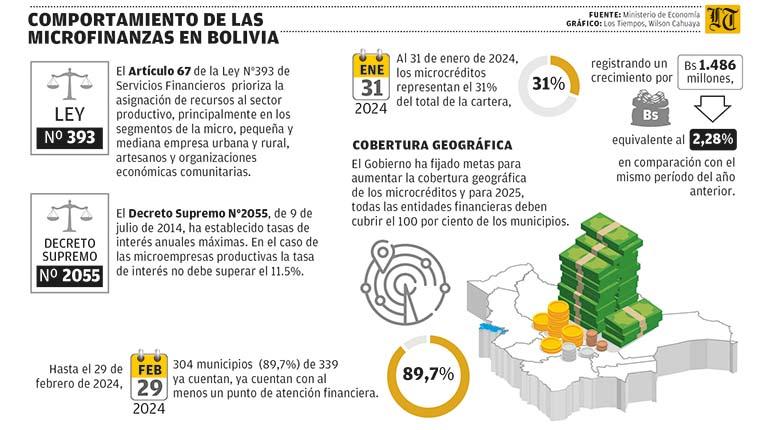

Los microcréditos representan el 31 por ciento del total de la cartera, registrando un crecimiento por 1.486 millones de bolivianos, equivalente al 2,28 por ciento, en comparación con el mismo período del año anterior, según datos del Ministerio de Economía, al 31 de enero de 2024.

Fuente: lostiempos.com

La cartera de microcréditos llegó a 66.480 millones de bolivianos, superior en 1.529 millones de bolivianos (+2,35 por ciento) en comparación a similar periodo de 2022, lo que demuestra un crecimiento sostenido en este sector, estos créditos benefician a más de 1.2 millones de prestatarios, siendo que durante el año 2023 se otorgaron créditos a más de 56 mil nuevos prestatarios, demostrando el potencial del sector de las microfinanzas.

Asimismo, se resalta que el nivel de mora se mantuvo en niveles bajos, siendo que el índice de mora del Sistema Financiero, al 31 de diciembre de 2023, fue del 2,89 por ciento, aspecto que sitúa a Bolivia por debajo del promedio de la región. Estos indicadores positivos reflejan un crecimiento sostenido del segmento de las microfinanzas en todas las regiones del territorio nacional, resultando en un apoyo continuo a las microempresas y emprendedores del país, destacando que hasta la fecha el 89,7 por ciento del total de municipios; es decir, 304 de 339 cuentan con al menos un punto de atención financiera.

Estas cifras, indica el Ministerio de Economía y Finanzas Públicas, muestran que las microfinanzas desempeñan un papel fundamental en el desarrollo económico al proporcionar acceso al financiamiento, estimular el emprendimiento, reducir la pobreza y promover la inclusión financiera.

Un éxito notable

Sobre el tema, el presidente de la Federación de Entidades Empresariales de Cochabamba (FEPC), Luis Laredo, afirma que las microfinanzas en Bolivia han sido un éxito notable y desempeñan un papel crucial en la lucha contra la pobreza.

“Desde sus inicios, en la década de los 80, las microfinanzas han buscado brindar acceso al crédito a sectores con menores posibilidades económicas. Hoy en día, estas instituciones operan de manera autosostenible y compiten en el mercado, desarrollando constantemente productos y tecnologías financieras para atender las necesidades de diversos segmentos de la población”, indica.

En 2021, menciona, se realizaron más de seis millones de transacciones por un total de 459.3 millones de dólares; y en 2022, las transacciones aumentaron en un 515 por ciento, llegando a 37,6 millones, con montos que crecieron en un 500 por ciento, alcanzando 2.757 millones de dólares.

“Estas cifras son un testimonio del éxito y la eficacia de las microfinanzas en el país, y han servido de ejemplo a nivel mundial para Gobiernos e instituciones de muchos países. Las microfinanzas han democratizado el acceso al crédito para emprendedores y microempresarios en Bolivia y han sido un vehículo fundamental para la inclusión financiera, especialmente en áreas rurales y comunidades alejadas”, enfatiza Laredo.

Otro aspecto importante del impacto de las microfinanzas en Bolivia, destaca, es el empoderamiento de las mujeres. Estas iniciativas financieras han permitido a muchas mujeres acceder a créditos y recursos para iniciar pequeños negocios, lo que les ha otorgado una mayor autonomía económica.

Por último, las instituciones de microfinanzas no sólo proporcionan créditos, sino también educación financiera y capacitación empresarial. Este enfoque integral ayuda a los prestatarios a administrar mejor sus recursos y a construir negocios sostenibles a largo plazo, complementa.

Para Laredo, las microfinanzas enfrentan al menos tres desafíos que deben tratarse en el corto plazo: uno, el endeudamiento y la falta de educación financiera; dos, reconocer que productos y servicios financieros existen para cubrir las necesidades de hombres y mujeres, así como fomentar el ahorro y el manejo responsable del crédito, y tres, que las entidades que dan microcréditos ofrezcan más servicios y productos acordes a las necesidades de las personas naturales y jurídicas, fortaleciendo las actividades de emprendedores y empresarios.

En Bolivia, las microfinanzas se han convertido en una herramienta importante para impulsar el crecimiento económico y la reducción de la pobreza. Los programas de microcréditos, en particular, han tenido un impacto significativo en las comunidades más vulnerables, brindándoles acceso a capital y oportunidades para iniciar o hacer crecer sus propios negocios, coincidieron en afirmar el Gobierno y los empresarios.

Uno de los principales desafíos que enfrentan las poblaciones de bajos ingresos es la falta de acceso al sistema financiero tradicional. Los bancos y otras instituciones financieras suelen considerar que estos sectores son demasiado riesgosos, lo que limita su capacidad para obtener préstamos y financiar sus emprendimientos.

Las microfinanzas han logrado romper con esta barrera al ofrecer productos y servicios financieros diseñados específicamente para las necesidades de las microempresas y los emprendedores de bajos recursos. Los microcréditos, por ejemplo, son préstamos pequeños que se otorgan sin necesidad de garantías ni avales, lo que facilita el acceso al capital para quienes no tienen acceso a otras fuentes de financiamiento.

Los microcréditos no sólo permiten que las personas inicien o hagan crecer sus negocios, sino que también generan un efecto multiplicador en la economía local. Al invertir en sus microempresas, los emprendedores crean empleos, aumentan la producción y dinamizan el consumo, lo que contribuye al crecimiento económico general del país, indica el Ministerio de Economía.

El Artículo 67 de la Ley N° 393 de Servicios Financieros, prioriza la asignación de recursos al sector productivo, principalmente en los segmentos de la micro, pequeña y mediana empresa urbana y rural, artesanos y organizaciones económicas comunitarias, es en ese marco que, mediante Decreto Supremo N° 2055, de 9 de julio de 2014, se ha establecido tasas de interés anuales máximas. En el caso de las microempresas productivas, la tasa de interés no debe superar el 11,5 por ciento.